Quizás alguien te dijo que crowdlending es una de las mejores alternativas de financiamiento no tradicional. Pues probablemente tenga razón.

La diversificación de negocios y emprendimientos ha generado lo que el siglo XXI se dio a conocer como métodos de financiación alternativa. El crowdlending es uno de ellos. Cualquier empresa o emprendimiento debería saber que es el crowdlending si busca alternativas al financiamiento de la banca tradicional.

Porque es muy útil y brinda oportunidades únicas, en el artículo de hoy te vamos a explicar qué es el crowdlending y cuáles son los beneficios de este tipo de financiamiento. También, porque siempre hay que tener cuidado, te mostraremos sus riesgos. Vamos a verlo.

Definición de crowdlending

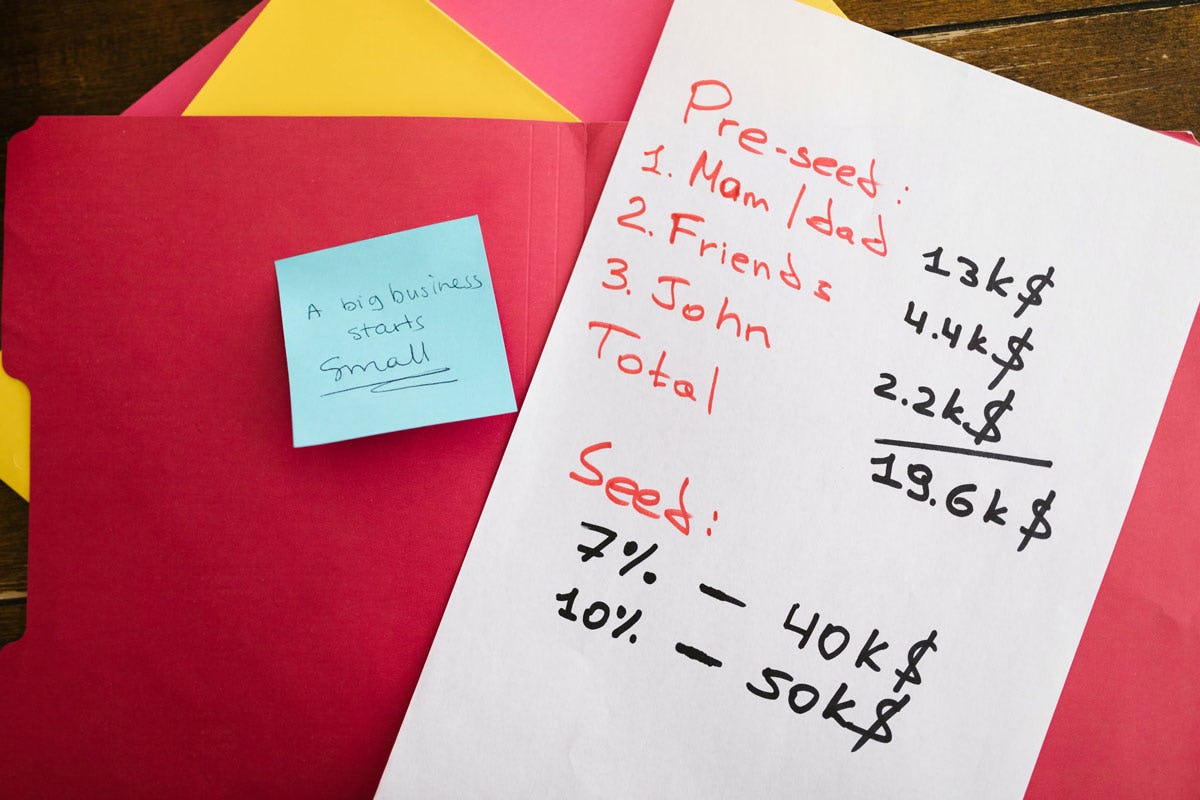

Entonces, ¿qué es el crowdlending? Cuando hablamos de crowdlending nos referimos a un mecanismo de financiamiento colectivo mediante diversos y muchos particulares le prestan una suma de dinero a una empresa, organización o proyecto.

Los inversores del crowdlending y la empresa beneficiaria negocian en cada trato la suma, el tipo de interés o retribución, el plazo de devolución y todo lo que pueda ingresar en la negociación. En los modelos de crowdlending, cualquier persona puede fungir como lo que es unnversionista.

En Economipedia afirman que el crowdlending es un método de desintermediación bancaria. Es evidente que el crowdlending es una gran opción tanto para empresas como para inversionistas. Por lo que, si estás buscando cómo financiar tu nuevo proyecto, o si necesitas algún método para que tus ahorros no se devalúen, deberías barajar esta posibilidad.

Fuente: Pexels

Diferencias entre crowdlending y crowdfunding

Mejor prevenir que lamentar: a pesar de ser un mecanismo de financiación colectiva y tener nombres muy similares, el concepto de crowdlending y en lo que consiste el crowdfunding no son lo mismo. Por eso, para no confundirlas y comprender del todo qué es el crowdlending, vamos a ver las diferencias entre crowdfunding y crowdlending.

La gran diferencia radica en que en el crowdfunding, los inversores reciben a cambio un porcentaje del proyecto, de acciones, algún bien o servicio. En cambio, el crowdlending tiene un mecanismo de préstamo, y la consiguiente devolución del dinero invertido.

Si bien comparten la raíz, el inglés crowd, que significa multitud; lending hace referencia a prestar, y funding a fondear o invertir. Por lo que ahora podemos decir: ¿qué es el crowdlending? Pues una multitud de prestamistas particulares invirtiendo en una empresa.

Beneficios del crowdlending

El crowdlending tiene muchos otros beneficios que la distinguen de otras fuentes de financiamiento e inversiones. Entre ellos, encontramos:

- Para las PYMES, el crowdlending es una gran herramienta. Luego, si necesitas un préstamo muy alto, son muchos menos los particulares que podrán ofrecértelo.

- La tramitación y concesión del préstamo es más ágil que mediante los medios tradicionales. Aparte, las condiciones de liquidación son negociables.

- Diversifica las fuentes de crédito.

- Funciona como cartelera: al lanzar la petición de financiación, tienes alcance a inversores que podrían no llegar a conocer tu empresa antes, conectando así con posibles aliados estratégicos.

- Permite la asignación de recursos y la previsión de devolución a proyectos pequeños, por lo que facilita su seguimiento. A diferencia de un solo préstamo grande, que se distribuirá por diferentes áreas de la empresa generando distintos escalones de rentabilidad, los préstamos mediante crowdlending pueden asignarse a cada acción que generará lo necesario para devolverlo.

Ya ves, son muchos los beneficios de este sistema de financiación que es el crowdlending. Sin embargo, una de las mejores características del crowdlending es que puede generarse en cualquier lado. En este momento hay muchas plataformas de crowdlending que conectan empresas con inversionistas, pero puede hacerse evitando cualquier tipo de intermediario.

Riesgos de la financiación crowdlending

Así como son muchos los posibles beneficios, la financiación mediante crowdlending también conlleva sus riesgos. Acorde a la información en el portal Vivus, estos son los riesgos más importantes que debes tener en cuenta:

- Pocas garantías. Para que una empresa sea firme, sus inversores deben estar firmes, ¿no? Uno de los mayores riesgos de lo que es el crowdlending es su falta de garantías. Al ser los inversores particulares y las transacciones únicas, no hay garantías de que el inversor te seguirá eligiendo. De la misma manera, pueden negar un préstamo sin necesidad de justificación. Por lo tanto, no es recomendable trabajar al 100% con crowdlending.

- Poca previsibilidad ante crisis. Al ser métodos de financiamiento colectivo relativamente nuevos, es difícil conocer cómo se solucionaran las cosas en caso de crisis. Si las plataformas de crowdlending dejan de responder o ante un colapso de las empresas beneficiarias, las posibles crisis y sus resultados son una incógnita.

- Ausencia de marco legal. Si bien los préstamos particulares suelen tener un soporte legislativo, ya todos sabemos que las plataformas de internet se ubican en intersticios complejos de la legislación. El crowdlending es uno de esos espacios, y si utilizas financiamiento alternativo, ante complicaciones, te puedes encontrar en huecos legales difíciles de resolver.

La financiación colectiva, como lo es el crowdlending, puede ser una gran herramienta. Pero es mejor tratarla con cuidado. “Las bases de las finanzas corporativas son sencillas y prácticas, si se parte desde una proyección financiera precisa”, asegura Benjamín Salazar, tutor de nuestro curso online de Finanzas corporativas: Construcción de modelos financieros. ¡Realízalo y conviértete en un experto del financiamiento!

Fuente: Pexels

Eso es todo por hoy. Ahora ya sabes qué es el crowdlending y cómo puede ayudarte. Recuerda hacerlo con cautela y no dependas del todo del financiamiento particular, puesto que es menos previsible que algún préstamo institucional. Por lo demás, sabemos que tienes las aptitudes necesarias para triunfar.

Pero nunca está de más adquirir nuevos conocimientos, y la construcción de equipos capacitados está en la base de cualquier negocio exitoso. Capacita a tus colaboradores con nuestros cursos online de Finanzas corporativas y asegúrate de rodearte de los mejores.

¡Hasta la próxima!