Todo lo que debes saber sobre el aumento de las cuotas IMSS en México

Alexandra Carranza - 07 Mar 24

Articulo

7 min.

Uno de los cambios más recientes en el ámbito laboral para este año es el aumento de las cuotas IMSS, por lo que como empleador o líder de recursos humanos debes mantenerte al día con tus aportaciones patronales obligatorias en cuanto a la pensión de Cesantía en Edad Avanzada y Vejez.

En la actualidad, alrededor de 30 % de la población tiene derecho a una pensión, que puede ser del Instituto Mexicano del Seguro Social (IMSS) o de Seguridad y Servicios Sociales para los Trabajadores del Estado (ISSSTE), según Business Insider. En caso de no pagar las cuotas obrero patronales, la organización podría enfrentar multas y sanciones o, aún más grave, afectar la relación con los empleados y su acceso a derechos laborales fundamentales.

Entender y adaptarte a estos ajustes es esencial para garantizar una gestión de nómina efectiva y cumplir con las disposiciones legales pertinentes. Por lo tanto, en este artículo te daremos a conocer las nuevas cuotas IMSS 2024, brindando una guía completa que abarca los conceptos básicos, el cálculo y pago de estas contribuciones sociales de manera precisa y eficiente.

¿Qué son las cuotas IMSS en México?

Las cuotas IMSS son contribuciones obligatorias que deben pagar tanto los empleadores como los trabajadores para financiar los servicios de salud y seguridad social proporcionados por el Instituto Mexicano del Seguro Social.

Estas aportaciones sociales, también conocidas como cuotas obrero patronales, son una parte importante del sistema de seguridad social en México, ya que garantizan que los trabajadores tengan acceso a servicios de salud y otras prestaciones sociales, incluso después de su retiro o jubilación.

Al hacer una nómina, esta información periódica debe aparecer en la boleta de pago con el concepto “IMSS” o “Seguro Social”. Por lo tanto, es fundamental que comprendas cómo se dividen las cuotas del IMSS y sepas distribuir el pago de manera precisa.

El Instituto Mexicano del Seguro Social (IMSS) ofrece cinco tipos de cobertura a los trabajadores que están registrados en el seguro social:

-

Seguro de enfermedades y maternidad.

-

Seguro de riesgos de trabajo.

-

Seguro de invalidez y vida.

-

Seguro de retiro, cesantía en edad avanzada y vejez.

-

Seguro de guarderías y prestaciones sociales.

De modo que las cuotas obrero patronales del IMSS son los pagos compartidos entre los empleadores y los trabajadores para cubrir las primas asociadas a cada uno de estos seguros.

¿Cómo se calculan las cuotas IMSS a pagar?

Como sabrás, el cumplimiento de las cuotas obrero patronales al IMSS está sujeto a cambios año tras año, y para el 2024, se han anunciado modificaciones en las aportaciones a la seguridad social que los empleadores y trabajadores deben pagar.

Por esta razón es muy importante que sepas cómo se calcula el pago del IMSS de un trabajador en el 2024. En las siguientes líneas, te guiaremos a través de cada paso del proceso para que puedas comprenderlo fácilmente y aplicarlo con precisión.

1. Determina el salario base de cotización (SBC)

El primer paso es determinar el salario base de cotización de cada trabajador. Este salario incluye el salario base del empleado, así como otras percepciones fijas y variables que se consideran parte del ingreso sujeto a cotización, como primas, bonificaciones y prestaciones en especie.

Entonces, ¿cuál es el salario base de cotización para el IMSS 2024? Antes de comenzar, es importante tener en cuenta lo siguiente:

-

El salario base de cotización de cada empleado.

-

El valor de la Unidad de Medida y Actualización (UMA).

-

Los porcentajes establecidos por la Ley del Seguro Social que se aplican a los distintos seguros y prestaciones sociales otorgados a los empleados.

El proceso comienza con la determinación del salario anual del trabajador, del cual se deriva el salario base de cotización (SBC), que representa lo que el empleado percibe en un día laboral. Este salario incluye no solo el salario base, sino también otros conceptos como horas trabajadas, gratificaciones, comisiones, y beneficios en especie como alojamiento y alimentación.

En el caso de que el salario del empleado sea inferior al salario mínimo vigente, se considerará este último como base para el cálculo de la cuota. Por otro lado, si el salario del empleado excede la suma de 25 veces el valor de la UMA, se tomará este último valor como tope para el cálculo de la cuota.

- La fórmula para calcular el salario base de cotización es la siguiente: SBC = SALARIO DIARIO x FACTOR DE INTEGRACIÓN.

El salario diario se obtiene dividiendo la suma total de lo que el empleado percibe entre la cantidad de días trabajados.

- Para el factor de integración, se utiliza la fórmula: (365 días del año + (días de vacaciones x 25% de prima vacacional) + días de aguinaldo) / 365 días del año.

Una vez obtenido el salario base de cotización, se procede al cálculo de las cuotas IMSS correspondientes siguiendo los lineamientos establecidos.

2. Aplica la tasa de cotización

Ahora que tienes el salario base de cotización, debes aplicar una tasa de cotización sobre este monto. Esta tasa varía dependiendo del tipo de seguro social al que se esté contribuyendo. Veamos cuál es el porcentaje en cada uno:

Seguro de enfermedades y maternidad

El empleador tiene una cuota fija que equivale al 20 % del valor de la Unidad de Medida y Actualización (UMA) mensual. Al calcular las prestaciones monetarias, se utiliza el salario base de cotización (SBC) del trabajador como referencia.

En este caso, el trabajador aporta el 0.250 % de su SBC, mientras que el empleador aporta el 0.700 % del SBC. Es decir, tanto el empleador como el trabajador contribuyen con un porcentaje específico del salario base del trabajador para financiar estas cuotas IMSS.

Seguro de riesgo de trabajo

Para calcular este tipo de cuotas IMSS, debes identificar la categoría de riesgo laboral asociada a la actividad laboral. Esta clasificación se encuentra especificada en el Reglamento de la Ley del Seguro Social sobre afiliación, clasificación de empresas, recaudación y fiscalización, donde se detallan las diferentes clases de riesgo laboral.

Seguro de invalidez y vida

Este tipo de seguro implica contribuciones tanto por parte del empleador como del trabajador. El trabajador debe pagar el 0.625 % de su salario base de cotización (SBC), mientras que el empleador debe pagar el 1.75 % del SBC.

Seguro de guarderías y prestaciones sociales

Este seguro proporciona atención y cuidado para los hijos de los empleados mientras los padres están trabajando. La responsabilidad de pagar estas cuotas obrero patronales recae completamente en el empleador, quien debe aportar el 1 % del salario base de cotización (SBC).

Seguro de retiro, cesantía en edad avanzada y vejez

En cuanto a este seguro, el empleador debe contribuir con el 2.00 % del salario base de cotización (SBC) del trabajador. Por su parte, el trabajador tiene que pagar el 1.125 % sobre su salario base.

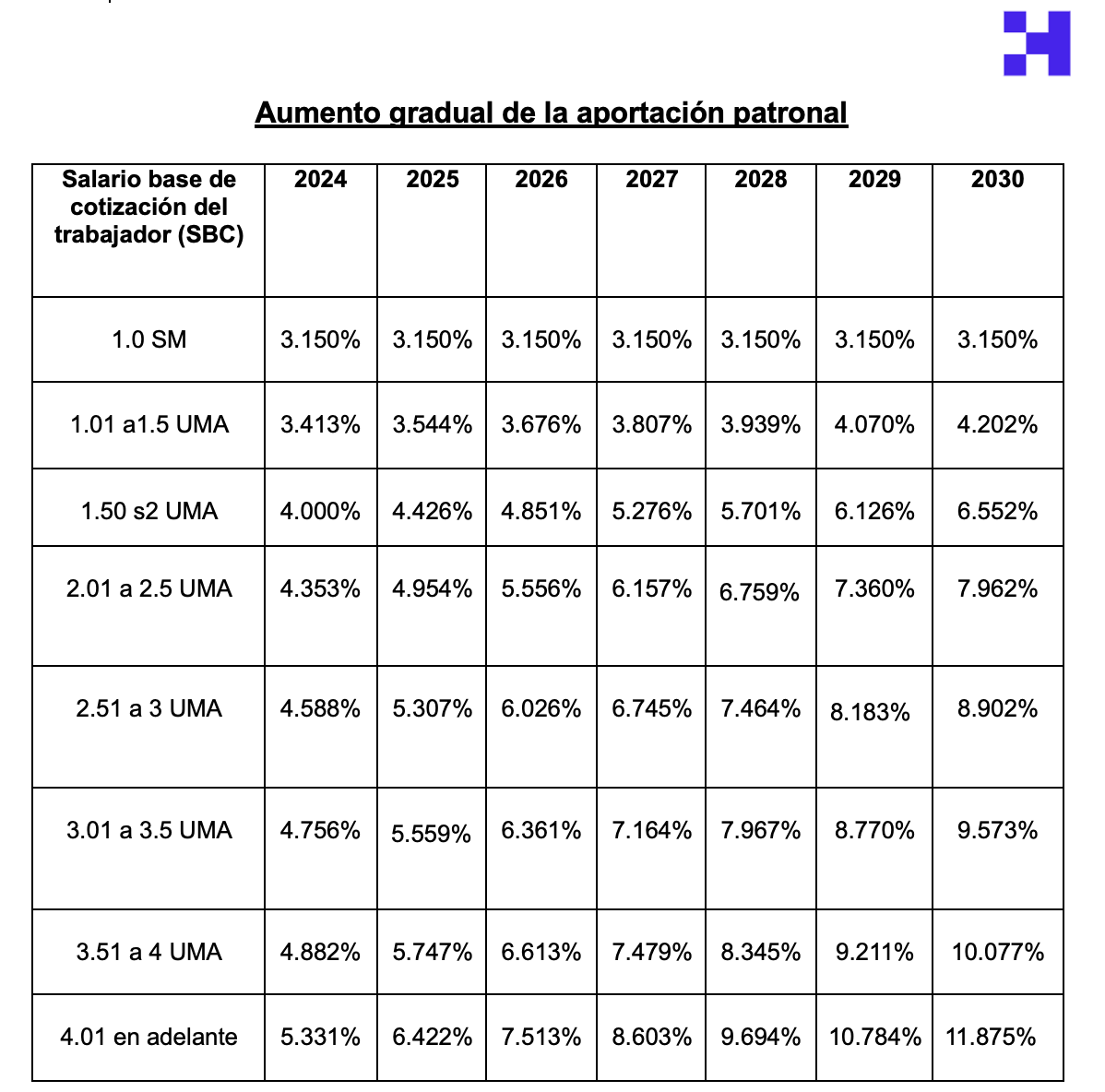

Sin embargo, a partir del 1 de enero de 2024, el empleador debe realizar la siguiente contribución de forma progresiva, partiendo de un aumento del 3.15 % en este año hasta alcanzar el 11.87 % en 2030. En ese sentido, debes fijarte en la tabla establecida del salario base de cotización del trabajador en la Ley del Seguro Social:

Tabla creada por Crehana

Tabla creada por Crehana

El propósito es que tanto el empleador, el gobierno y el trabajador contribuyan con un 15 % del salario base de cotización del trabajador para su fondo de cesantía en edad avanzada y vejez, con el fin de mejorar las condiciones de retiro para los trabajadores.

3. Haz el cálculo de las cuotas obrero patronales

Una vez realizado los anteriores pasos, puedes hacer el cálculo total de tus cuotas IMSS a pagar. Aunque calcular las cuotas IMSS implica manejar una cantidad considerable de datos y podría resultar complicado, especialmente si gestionas un gran número de empleados, descubrirás que es muy sencillo.

Básicamente, las aportaciones obrero patronales son la suma de las contribuciones del empleador y del trabajador. Estas contribuciones se calculan multiplicando el salario base de cotización por las tasas de cotización correspondientes para cada tipo de seguro social, realizando la respectiva deducción en la nómina del trabajador.

¿Cuándo se pagan las cuotas del IMSS?

Como te mencionamos antes, el pago de cuotas obrero patronales se efectúa entre el trabajador y empleador (en porcentajes diferentes), pero es responsabilidad de este último determinar las cuotas a su cargo e informar del importe al IMSS, según la fracción III del artículo 15 de la Ley de Seguridad Social.

Para ello, es importante que utilices el Sistema Único de Autodeterminación (SUA) que te permite generar un documento con la información de cada uno de los colaboradores de tu empresa, al mismo tiempo que con él puedes registrar todas las aportaciones correspondientes.

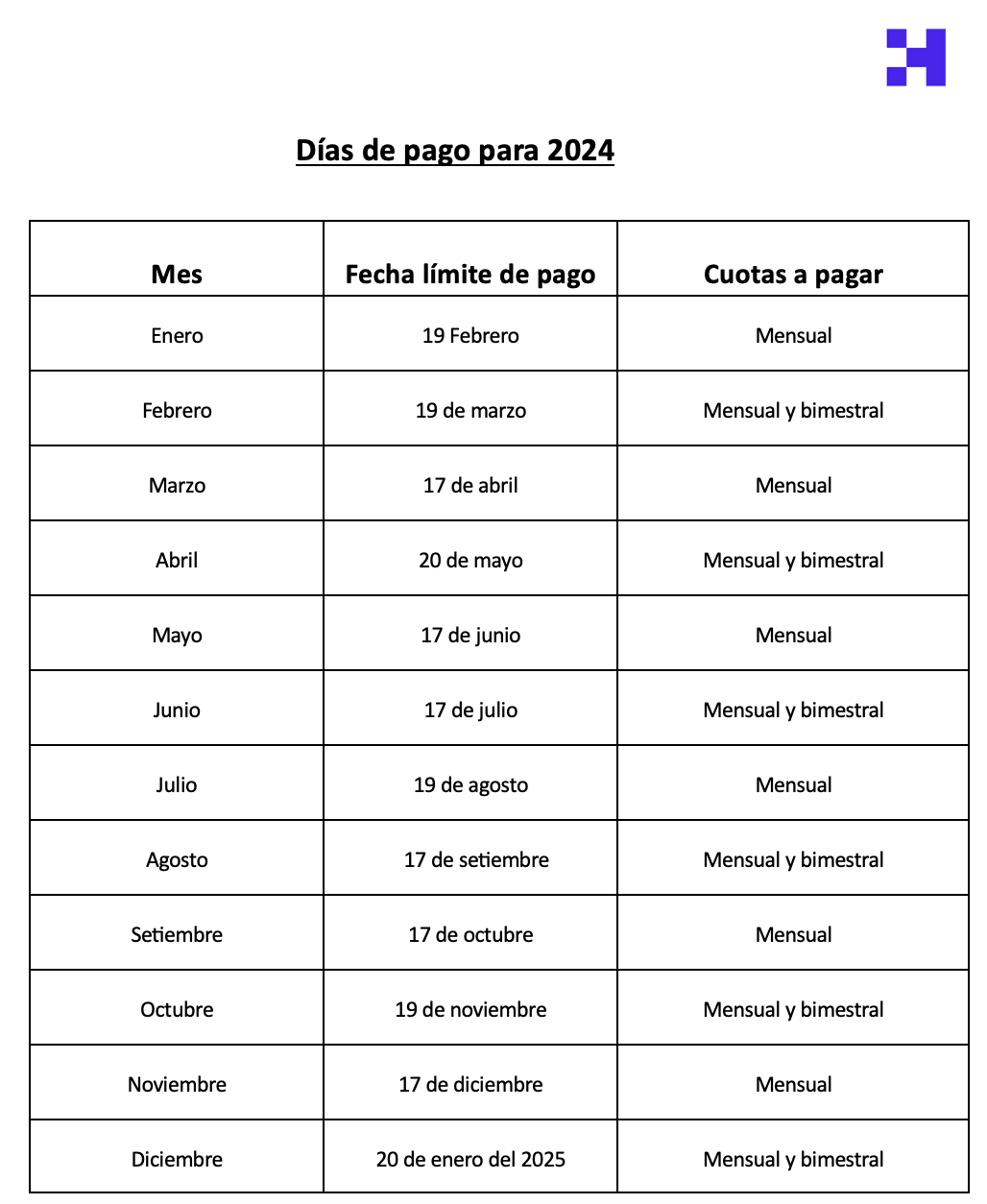

Por lo general, el plazo para el pago de estas cuotas varía según el tipo de empresa y la fecha de registro ante el IMSS. Sin embargo, en la mayoría de los casos, las cuotas obrero patronales se pagan dentro de los primeros 20 días hábiles del mes siguiente al mes que se está cubriendo.

Es importante que los empleadores estén al tanto de los plazos específicos y cumplan con sus obligaciones de pago de manera oportuna para evitar sanciones y mantener la conformidad con las regulaciones laborales. A continuación, te dejamos una tabla actualizada con los días de pago para 2024 de las cuotas IMSS mensuales y bimestrales:

Tabla creada por Crehana

Tabla creada por Crehana

Si hay una tarea clave para el Departamento de Recursos Humanos es realizar el pago de la nómina de los trabajadores, pues implica calcular las deducciones, primas, prestaciones y contribuciones sociales, como las cuotas al IMSS.

Sabemos que se trata de una actividad muy repetitiva y operativa que incluso puede volverse tediosa si hay muchos colaboradores en el equipo con diferentes montos salariales. Usa nuestra plantilla de nómina en Excel y automatiza parte del cálculo.

Además, el uso de softwares de recursos humanos puede simplificar en gran medida este proceso, permitiendo mejorar tu gestión administrativa, generar reportes precisos y asegurar el cumplimiento con las regulaciones laborales vigentes.

Recuerda que una gestión de nómina efectiva no solo garantiza el pago de los salarios correctamente, sino que también contribuye a mantener una relación positiva con los empleados al asegurar su acceso a los beneficios y servicios proporcionados por el IMSS.